| 新闻 | 视频 | 博客 | 论坛 | 分类广告 | 购物 | 简体/繁体 | 广告服务 | 联系我们 | 关于万维 | 登录/注册 |

|

|

摩根士丹利预计,美国私营部门的去杠杆、川普关税的进一步扩大(关注4月2日的对等关税)以及美联储降息路径的重新定价,将推动美债收益率进一步下行,10年期美债收益率可能跌至3.85%甚至3.75%。

伴随美国私营部门的去杠杆、川普关税的进一步扩大以及美联储降息路径的重新定价,美债或许正处于牛市前夜。

摩根士丹利的Matthew Hornbach分析师团队近日公布研报指出,美国正面临三重“完美风暴”:私营部门去杠杆化加速、贸易摩擦升级(川普预计在4月2日公布对等关税)以及市场重新定价美联储降息路径。这将推动美债收益率进一步下行,10年期美债收益率可能跌至3.85%甚至3.75%。

美联储3月13日发布的Z.1金融账户报告显示,2024年第四季度美国私营部门正在经历自金融危机以来最大规模的去杠杆化。

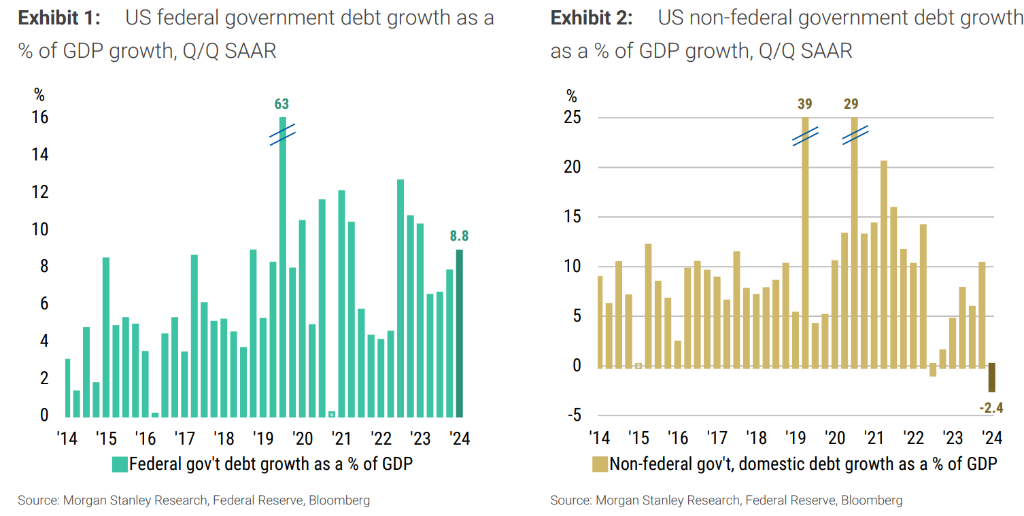

大摩报告指出,尽避联邦政府赤字占GDP比例在2024年第四季度达到8.8%(2024年单季最大增幅),但私营部门债务占GDP的比例下降了2.4%。这种去杠杆化趋势表明企业和家庭正在减少债务,经济活动的降温。

更值得关注的是,这次去杠杆化涉及所有非金融国内部门:家庭、非金融企业以及州/地方政府。2024年第四季度标志着首次三个部门在同一季度同时减少杠杆,这种情况甚至在金融危机期间都未曾出现。

摩根士丹利认为,私营部门杠杆减少与美国大选时间吻合,这可能解释了借贷活动的减少。与此同时,总统就职后贸易紧张局势的加剧可能会限制任何反弹,如资本市场活动萎缩所示。私营部门债务增长的持续下滑可能给美国经济带来挑战,至少不代表美国经济正常运行。

贸易摩擦加剧不确定性

摩根士丹利预计,川普关税及其进一步扩大(预计在4月2日所谓的“解放日”宣布)可能会损害企业部门的信心。4月2日前后释放的信息可能会减少与公告本身相关的不确定性,但同时也可能会增加贸易伙伴和其他经济主体如何应对的不确定性。

这将使投资者和企业经营者保持紧张情绪。贸易紧张局势、地缘政治风险等因素,使得投资者寻求避险资产的需求增加。美国国债作为全球最安全的资产之一,自然成为了投资者的首选。

见闻此前也提及,美股大幅回调之际,投资者纷纷转向美债寻求避险,2月份,美国债券基金流入量达到900亿美元,逼近股票基金的1260亿美元的流入量。尤其是“超短期”国债基金,今年超短期债券ETF流入的资金占到固收ETF流入总额40%以上。避险资金的大幅流入也将对美债形成支撑。

美联储处于降息周期,美债收益率预计进一步下行

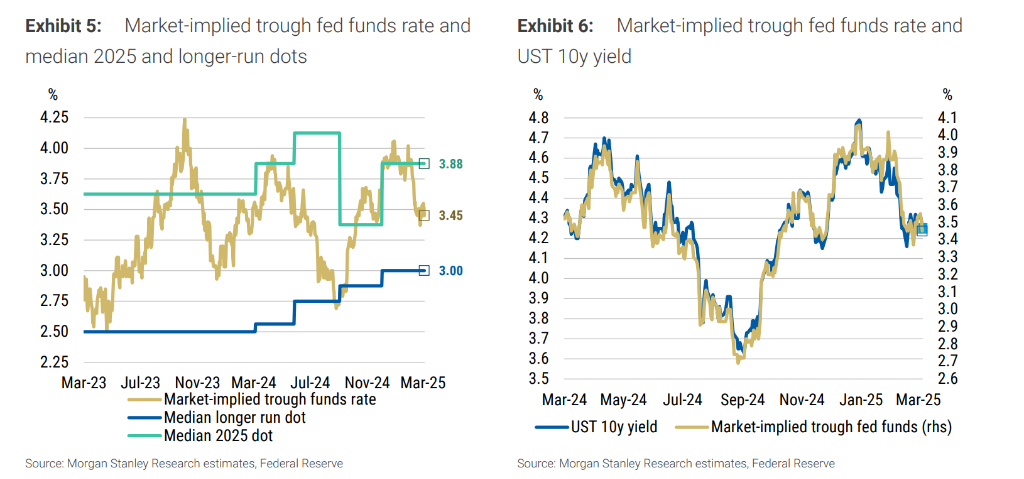

摩根士丹利表示,随着经济下行风险上升,目前对美联储政策的市场定价应该鼓励更多投资者购买美国国债。市场隐含的政策利率低点仍远高于美联储委员会成员所记录的较长期中性利率。

摩根士丹利认为,美联储在2026年将政策利率降至3.0%的可能性越来越大,与其美国经济基线预测一致,即明年政策利率将低于3.0%。随着市场重新定价至更低的政策利率低点,美债收益率应进一步下跌:

10年期美债收益率应跌破4.0%,如果市场定价美联储将政策回归3.0%,最低可达3.85%

如果10年期美债相对于美联储政策定价的历史关系表现更为强劲,10年期美债收益率甚至可能达到3.75%。

截止发稿,10年期美债收益率报4.299%,较今年的高点下行超过50个基点。

| 当前新闻共有0条评论 | 分享到: |

|

||||||||||

| 评论前需要先 登录 或者 注册 哦 |

||||||||||||

| 24小时新闻排行榜 | 更多>> |

| 1 | 中共官场突然敢骂习了,谁给的胆子? |

| 2 | 逆潮流而动,顶尖科学家从中国归国 |

| 3 | 习遭降维打击,新华社通稿4个细节惊心动魄 |

| 4 | 两岸开打 让家人上战场? 投票结果超震撼 |

| 5 | 比美国还狂?2026第一天,新加坡发文告诫中 |

| 48小时新闻排行榜 | 更多>> |

| 一周博客排行 | 更多>> |

| 一周博文回复排行榜 | 更多>> |